这篇开头,我们先来看个假设的状况。有某支基金,你做了单笔1000美金的投资。一年过去后,基金上涨了30%,你原先1000美金的基金,现在有1300美金的价值。你很满意这样的报酬。于是又下了单笔1000美金。可是第二年,基金亏损了20%。你增值成1300美金的第一笔投资,加上1000美金的第二笔投资,共2300美金,到第二年结束,变成2300乘以80%,等于1840美金。你这两年来,在这支基金的投资亏损了160美金,相当于160除以2000,等于8%的亏损。

基金本身呢?它第一年涨30%,第二年跌20%,两年下来共成长了4%。你亏了8%,基金成长了4%。负八和正四,是12%的差距。大多基金投资人的报酬和基金本身报酬的差距是多大呢?你觉得这个假设的例子是特例吗?我们离开假设,来看史实。

Money magazine在1997年刊载了一篇文章,文中检视VWEG(Van Wagoner Emerging Growth Fund)这支基金投资人的报酬率。在1996上半年,这支基金上涨超过60%。但在1996年一月,这支基金的总资产还不到100万美金。

到了1996下半年,这支基金的亮丽表现吸引了投资人的目光。投资人也以实际行动来证明自己的眼光。到1996年七月底,基金的资产增长到8亿美金。但是,1996下半年,基金从高点重挫二十几%。虽然基金1996整年的表现是正27%的报酬,是一个打败大盘的单年报酬。但是,多数基金投资人”享受”到的是下半年的重挫,不是上半年的狂升。Money杂志算出该基金投资人当年的平均报酬是负20%。

这只是少数几支基金的情形吗? 晨星(Morningstar)早在1995年针对美国国内成长型基金投资人的报酬做过类似的比较。这个研究发现,从1989到1994这五年间,美国成长型基金(Growth funds)的报酬率是12.5%,但成长型基金投资人的报酬率是-2.2%。

知名的财经新闻记者Jason Zweig在2002年的Money magazine写了一篇文章。文中比较1998到2001这四年间,基金的报酬率和投资人报酬率的差异。一些有较大差异的基金如下表

这是怎么回事?现在你可能开始有这个疑问。为什么明明投资在会赚钱的基金,投资人却在赔钱,这怎么可能?

答案是,投资人的报酬不是由基金的报酬决定的,是由投资人的行为和基金的报酬决定的。请注意那个”和”。投资人行为的影响力可以超越基金报酬的力量。也就是说,投资行为犯下的错误,可以让投资人即使投资在会赚钱的基金,结果还是赔钱。这个错误最常见的形态就是,投资人往往看到某基金,或某类型的基金,有一两年的卓越表现后,把钱大举投入。很不幸的是,这时离”高点”通常也不远了。结果投资人常在接下来的下跌中,忍受不了而出场。

投资人要掌握投资的成果,必需要有自行计算报酬率的能力。以现在最多人用来买基金的银行通路为例,大多基金投资人会看网络银行上面显示的报酬率。不过网络银行的报酬率有三个重大缺点。

第一,这个报酬率只能恰当表示出单笔基金投资的报酬。对于很多人采用的定期定额投资,网络银行常这样表示。譬如有个投资人每月投入1000美金,八个月后,基金共值9000美金,显示出的报酬率会是(9000-8000)除以8000,等于12.5%。这是一个很糟糕的算法。

这里值得解说一下。譬如有某投资人每个月投入 100美金,连续12个月。然后赎回,值1400美金。网银算报酬率的算法是 200/1200。这种算法的含意等于是说,这样定期定额的报酬率与期初就单笔1200下去,一年后回收1400的报酬率是相等的。其实,差很多。

我举个比喻。投资人就像工地主任。你派人手,也就是钱,去完成一项建筑计划。你可以一口气派1200人下去工作。你也可以一个月配100人下去,为期一年,慢慢增加人力。假如这两种人力分派方式,最后的结果是一样的(都生出200元的成果),那一组人的生产力高?

就算你还没上小学,就开始讨厌数学,你也知道,一个月增加100人那组人的生产力高。因为,一样共1200的人力,第二种人力分配方式里,只有最初100人工作了一整年,最后那100人,根本只做了一个月。这样的成果,与1200人,从年头做到年尾的成果相同,当然是一次100人的生产力高。

现在网银和很多人算报酬率的方式,就是将这两种人力分派方式的成果,一视同仁,然后说较复杂的计算方法都是数字游戏,投资的枝微末节。其实,他们是连自己手下工人的生产力都无法掌握的工地主任,然后想着自己正在完成伟大的建筑计划。

比较正确的算法要应用内部报酬率概念来算。不过目前绿角没有看到任何网络银行应用内部报酬率概念来帮客户计算定期定额的投资报酬。投资人要自行了解。

第二,网络银行上的报酬率常是粗报酬(Gross return), 不是净报酬(Net return),因为没有计入买基金的手续费等成本。这常让投资人乎略了成本对报酬的影响。

第三,网络银行会让投资人太专注于他持有基金的”个别”表现。而其实,”整体”投资组合的表现,才应是投资人的焦点所在。

在银行购买基金已经是比较”单纯”的投资行为,很多投资人更是时常在股市进出,要计算报酬率要花更多的功夫。大多数投资人,专注于研究市场动态、个股展望,却没有下功夫检视自己的投资成果。

人多会记得自己买到最好的基金和股票的报酬,却忘掉亏损的投资到底赔了多少。人多会记得自己在多头市场赚了多少,却忘掉空头时的悲惨回忆。结果就是,大多人”以为”的投资成果,比”实际”高出很多。多数投资人的报酬率比他投资的基金和市场的报酬率要来得低的原因,除了上一篇提到的投资人行为之外,投资人会一直重复这样的行为模式,还不知道这样替他带来较低的报酬,就是因为他没算过自己投资的报酬率到底如何。通常,投资人”以为”自己的报酬率很好,事实上这常是过于乐观的估计,特别当这乐观的估计,可以让人以为自己很会投资的时候。

投资报酬不是你以为有多少,它就会有多少,我们要面对事实。不过要先会把事实挖出来,我们才能面对。所以我们要会自己算报酬率。在进入正式的计算解说之前,要先掌握一个重要的观念,就是内部报酬率概念。

很抱歉,我必需说。内部报酬率是一个数学概念。我知道大多读者现在开始有点害怕或反胃的感觉,并开始怀疑这篇还要不要读下去。绝大多数投资人喜欢钱,但不喜欢用太复杂的方法来算。

我相信,大多投资人本着对金钱的热爱,是有足够的动机了解内部报酬率的。它其实很简单。我建议读者可以放慢阅读速度,好好掌握这个概念。你会发现,内部报酬率概念,可以让你明确掌握整个投资生涯的损益。这个概念,才是你的财务计算器和计算机。

内部报酬率概念,在绿角的部落格里已有一篇文章专门解释。请鼓起勇气,选择”基本金融知识”里的”内部报酬概念”一文吧。

OK。假设现在你已经知道内部报酬率是什么了。我们可以看一些实际的运算。

举个例子来看,假如定期定额每月投资100美金,投资一年(也就是12 个月),然后在最后一笔投资后一个月赎回,收回1400美金。以这样来试算看看。

首先列出这段时间的资金收支

负号表示支出,正号表收入。

以EXCEL运算举例。可以把这13个月的收支写入A1到A13储存格中(注意正负号)。然后选A14格,按下函数钮fx,在财务的分类里找到IRR这个函数,点两下选它。会出来一个对话框,在VALUE格里输如A1:A13这样它就会计算从A1到A13储存格里这些收支产生的内部报酬率。结果算出来是2.35%。要注意的是,这里是以一个月为一期,所以2.35%是以月为一期的内部报酬率。这样的报酬率与每月计息一次,月利率2.35%的定存的内部报酬率是相同的。

不过这是粗报酬,因为没有计入投资的成本。假设这个投资要2%的手续费,资金收支变成

用一样的方法计算,这个投资的内部报酬率是2.05%,比粗报酬2.35%低了0.3%,也就是说有0.3除以2.35,等于12.8%的报酬被手续费吃掉了。(你没看错,是被吃掉十几趴的报酬,太多人不知道手续费真正的杀伤力。)

那么台币的报酬呢?很多投资朋友都是每个月用台币换美金,之后再找个好汇率换回台币。这也很容易算出来,把刚才那个表多增一个字段。

在EXCEL里把台币收支输入B1到B13格(请注意正负号)。然后选B14格,在里面选函数IRR,输入B1:B13,这样就可得到台币的报酬率,算起来是2.37%。比美金报酬好,所以汇率方面有帮忙多赚一些。

可以再衍生。定期不定额也可以这样算。比如有个基金投资者的收支是这样的

一样把这些数据输入EXCEL储存格C1到C7,然后计算IRR(C1:C7)。就可以得到内部报酬率是3.16%。假如有某个月份没投资,就把那格直接列为零就可以了。

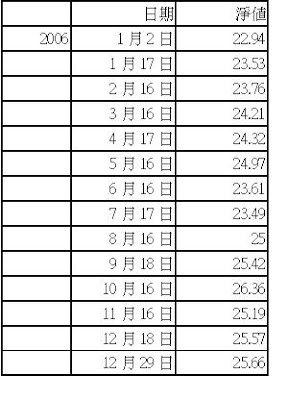

我们来看一个实际的例子,下表列出的是富兰克林坦伯顿成长基金在2006年第一个营业日、最后一个营业日,和每个月16号的净值(若16号为假日,则记录下一营业日的净值。)

下方列出的是该基金在2006年的两个配息日和股息再投资净值。

我们可以看不同情形下的报酬率。

假设有个投资人以2006年1月2日的净值买入单笔10,000美金,配息皆再投资,持有到2006年12月29日结算,报酬率会是多少呢?

那天的10,000美金可以买到,10,000除以22.94,等于435.9198单位的基金。这笔基金在10月20号可以领到共435.9198 乘以2.0099,等于876.1552美金的配息,再投资得到35.8346单位的基金。同样的算法,12月15号那次配息再投资,可以领到2.729单位的基金。全年下来,该投资人会持有435.9198加35.8346加2.7294,共474.4838单位的基金。这些单位的基金,在2006年12月29日值12175.25美金。所以该投资人全年的报酬率是21.75%。

不过,这是用富兰克林坦伯顿公司网站上的净值资料算出来的单笔投资结果。这个世界上,没有任何一个单笔投资人有这样的投资成果。两个原因,买基金要成本,配息要课税。

我们先看买基金成本的影响。假设这个人手续费打五折,也就是1.5%,所以他在买进时要付出150美金。所以投入10,150,年终增值到12175.25。报酬率是19.95%。

再来看课税的影响。网站上( http://feib.moneydj.com/w/wb/wb05_FLZ13.djhtm )可以查到台湾的基金投资人2006年的两次税后配息分别是1.89437和0.14207。以这样的配息来算,年初10,000美金的投资,到年末累积有472.1166单位,值12114.51美金,报酬率是21.15%。

我们可以看成本和课税的共同影响。期初投入10150,期末得到12114.51,报酬率是19.35%。比起不计手续费和课税的报酬少了2.4%的报酬,其中1.8%是手续费吃掉的,0.6%是课税吃掉的。也就是说,原来21.75%的报酬,被成本和课税吃掉2.4%,共11%的报酬。所以,不要再看着网站上的年报酬率数字,以为那就是自己的投资成果。投资人的实际报酬,一定是低于那个数字的。

同样的数据,我们可以算出假如一个投资人每月16号投入1000美金来投资的成果。

在十月配息前,投资人共累积了409.2598单位,以十月的税后配息每股1.89437来算,可得775.2895美金配息,再投资可得31.7092单位的基金。十二月配息前,投资共累积有前十个月购入的409.2598单位加十月配息再投资的31.7092单位加十一月买进的39.6983单位,共480.6673单位。以十二月税后配息每股0.14207计算,再投资可得2.6706单位。整年下来投资人共持有480.6673加上十二月配息所得2.6706单位加十二月购入的39.1083单位,总共是522.4462单位。

因为一期是一个月,我们以2007年1月16日的净值25.93来计算这个定期定额的损益。现金流如下:

隔年1月 522.4462*25.93=13547

计算内部报酬率为1.85%。这是一期(一个月)的报酬率。

这些计算都是加减乘除而已,只会烦,不会难。假如想做个实事求是的投资人,一定要确实掌握自己投资的报酬率数字。也惟有如此,你才能检讨自己的投资成果。

回到首页:请按这里

初来乍到:请看”如何使用本部落格”

相关文章:

内部投资报酬率概念(Internal Rate of Return)

基金报酬率的新概念—投资者报酬率(Investor Return)

定期定额的损益计算(Rate of Return of Dollar-cost Averaging)

少有人用的正确算法(The Right Way to Calculate Rate of Return)

灰色的事实

没有未来的过去

2008年1月30日星期三

意想不到的报酬率

Labels: 投资概念

订阅:

博文评论 (Atom)

没有评论:

发表评论